Stablecoins sollen stabil bleiben - bei genau einem Dollar. Doch wie funktioniert das eigentlich in der Praxis? Es ist nicht nur eine Frage von Reserven oder Versprechen. Es geht um die Stablecoin-Marktstruktur: die unsichtbaren Regeln, die bestimmen, wie Preise entstehen, wer Liquidität bereitstellt und wann Arbitrageur*innen eingreifen - oder eben nicht.

Die zweischichtige Struktur: Primär- und Sekundärmarkt

Stablecoins funktionieren nicht wie normale Aktien oder Währungen. Sie haben zwei separate Märkte. Der Primärmarkt ist der Ort, wo Stablecoins entstehen oder verschwinden. Hier tauscht ein Arbitrageur:in $1 gegen einen USDT oder USDC - und umgekehrt. Diese Transaktionen laufen direkt mit dem Emittenten ab: Tether Limited bei USDT, Circle bei USDC. Nur wenige haben Zugang dazu. Die NBER-Studie aus 2023 zeigt: Im Durchschnitt gibt es nur sechs aktive Arbitrageur:innen pro Monat, die USDT direkt beim Emittenten abholen oder abliefern können. Der Sekundärmarkt ist alles andere als exklusiv. Hier handeln Millionen von Nutzer:innen auf Börsen wie Binance, Coinbase oder Kraken. Hier wird USDT für $0.99 oder $1.01 gehandelt. Die Preise schwanken - aber nur kurz. Normalerweise. Denn der Mechanismus, der diese Schwankungen korrigieren soll, ist seltsam verkrümmt: Diejenigen, die die Preise stabilisieren sollen, haben kaum Zugang zum Kern der Maschine.Was ist Spread und Liquidität - und warum zählt das?

Stell dir einen Marktplatz vor, auf dem Leute Äpfel verkaufen. Einige bieten sie für 1 € an, andere verlangen 1,02 €. Der Unterschied - 0,02 € - ist der Spread. Bei Stablecoins ist der Spread normalerweise winzig: 0,01 % oder weniger. Doch wenn die Marktbedingungen kippen, wie im Mai 2022, dann reißt der Spread plötzlich auf. USDT fiel auf $0.95. Warum? Weil die Liquidität verschwand.Arbitrage: Der Hebel, der nicht mehr greift

Arbitrage ist der Mechanismus, der Stablecoins stabil halten soll. Wenn USDT bei $0.98 handelt, kaufst du es, gehst zum Emittenten, gibst 1 Million USDT ab und bekommst $1 Million zurück. Gewinn: $20.000. Einfach. Oder? Nicht so einfach. Denn der Emittent lässt nur sechs Personen pro Monat an den Primärmarkt. Warum? Weil die Reserven nicht flüssig sind. Tether hält nicht nur Bargeld - es hält Anleihen von Unternehmen, die schwer zu verkaufen sind. Wenn plötzlich tausende Anleger:innen USDT zurückgeben wollen, kann Tether nicht einfach alle Anleihen verkaufen, ohne den Preis zu brechen. Und wer kann das Risiko tragen? Nur wenige große Firmen mit Millionen an Kapital. Das ist die Paradoxie: Je effizienter die Arbitrage funktioniert, desto größer wird das Risiko eines Laufs. Denn wenn die Arbitrageur:innen nur selten reinkommen, bauen sich Abweichungen auf. Und wenn sie dann endlich kommen, sind sie nicht stark genug, um den Markt zu stabilisieren - weil sie selbst Angst haben, dass die Reserven nicht reichen.

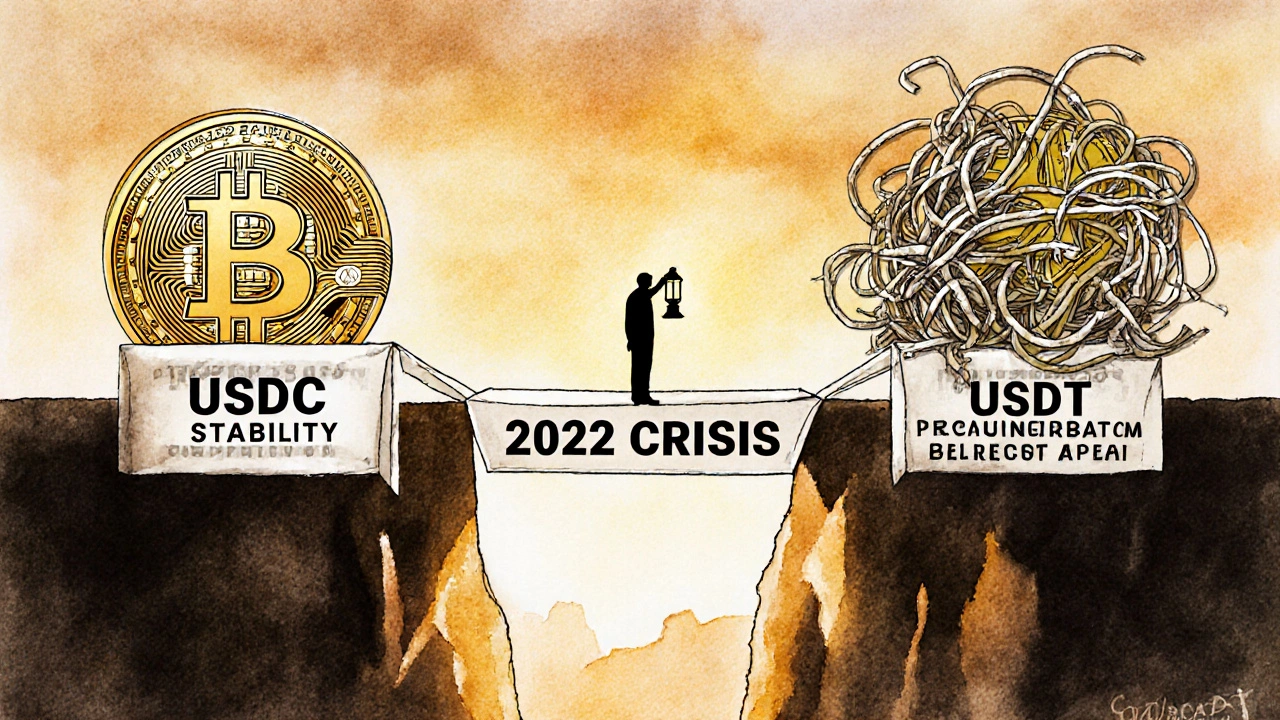

USDT vs. USDC: Warum eine Krise nicht alle trifft

Im Mai 2022 brach TerraUSD (UST) komplett zusammen. Es war ein algorithmischer Stablecoin - kein echtes Geld als Rücklage. Aber USDT, der größte Stablecoin der Welt, fiel auch auf $0.95. Warum? Weil seine Reserven weniger sicher waren als die von USDC. Die Hong Kong Monetary Authority untersuchte das Ereignis und kam zu einem klaren Ergebnis: Die Qualität der Reserven ist der entscheidende Faktor. USDC hält fast ausschließlich kurzfristige US-Staatsanleihen und Bargeld - Dinge, die man jederzeit verkaufen kann. Tether hält unter anderem Anleihen von privaten Firmen, Krediten und sogar Immobilien. Das ist kein Bargeld. Das ist ein Risiko. Als USDT auf $0.95 fiel, stieg USDC nicht - es blieb bei $1.00. Warum? Weil die Leute wussten: Wer USDC hat, kann es jederzeit zu $1 zurückkaufen. Wer USDT hat, weiß nicht, ob das wirklich geht. Das ist kein technisches Problem. Das ist ein Vertrauensproblem - und es wurzelt in der Mikrostruktur.Was passiert, wenn der Markt kippt?

Stell dir vor: Eine große Börse hat 500 Millionen USDT auf Lager. Plötzlich verkaufen alle. Die Liquidität auf dem Sekundärmarkt verschwindet. Der Spread öffnet sich. Die Preise stürzen. Die Arbitrageur:innen wollen eingreifen - aber sie können nicht. Der Emittent sagt: „Ich kann nicht mehr auszahlen.“ Warum? Weil seine Reserven nicht liquide sind. Und plötzlich ist der ganze Mechanismus kaputt. Das ist kein Science-Fiction. Das ist genau das, was im Mai 2022 passierte. Nutzer:innen berichteten auf Reddit und Coinbase-Foren von extremen Slippage. Stop-Loss-Order lösten bei $0.92 aus, obwohl der Preis kurz danach wieder bei $0.98 lag. Die Verluste waren real. Die Panik war real. Die NBER-Studie nennt das „limits to arbitrage“ - Grenzen der Arbitrage. Und sie sagt: Wenn du die Arbitrageur:innen nicht mehr an den Primärmarkt lässt, dann wird der Sekundärmarkt instabil. Aber wenn du sie lässt - und die Reserven sind illiquide - dann wird der Lauf nur noch größer.

9 Kommentare

Helga Goldschmidt

Ich find's krass, wie viele Leute denken, Stablecoins wären wie Bargeld. Aber nein, das ist nur ein Versprechen, das auf Pappe steht. Wenn alle gleichzeitig reinlaufen, bricht das alles zusammen. Einfach so.

Koray Döver

Was ist das für ein Blödsinn, dass nur sechs Leute am Primärmarkt rumfummeln dürfen? Das ist doch ein klassisches Monopol, das die ganzen Risiken auf die kleinen Händler abwälzt. Die Emittenten haben doch Milliarden an Reserven, aber sie lassen nur ihre Freunde rein? Das ist keine Marktwirtschaft, das ist eine Clubwirtschaft mit Zutrittskontrolle. Und dann wundern sich die Leute, warum USDT mal auf 0,95 fällt? Weil das System von Anfang an krank war. Kein Wunder, dass die Leute vertrauen verlieren. Wer vertraut schon einem System, das bewusst die Arbitrage unterdrückt?!

Jan Whitton

Deutschland braucht eigene Stablecoins! Warum verlassen wir uns auf amerikanische Firmen, die ihre Reserven mit Immobilien und Schrottanleihen aufblähen? Das ist wirtschaftliche Kolonialisierung! Wir brauchen einen deutschen Stablecoin mit echten Goldreserven, nicht mit US-Treasuries, die von der Fed manipuliert werden. Wer hier noch USDT nutzt, ist ein Verräter an der deutschen Wirtschaft!

Birgit Lehmann

Ich hab das alles gelesen und muss sagen: Das ist wirklich wichtiges Wissen, das kaum jemand versteht. Stablecoins sind nicht einfach nur Krypto-Dollar, sie sind das Rückgrat des ganzen Marktes. Wenn die Reserven nicht liquide sind, dann ist das wie ein Haus mit nur einem Balken. Es steht – bis es nicht mehr steht. Jeder, der Stablecoins nutzt, sollte sich die Reserven genau anschauen. USDC ist sauber, USDT ist ein Risiko. Punkt. Und ja, mehr Transparenz muss her. Nicht nur für Händler, sondern für alle, die damit zahlen. Wir müssen das System besser machen – nicht abschaffen.

Ahmed Berkane

Die Leute verstehen einfach nicht: Arbitrage ist nicht 'nur' ein Mechanismus – es ist die letzte Verteidigungslinie! Und wenn man sie abschneidet, dann ist das wie eine Feuerwehr, deren Schläuche zugenagelt sind! Wer sagt, dass die Emittenten nicht absichtlich die Liquidität kontrollieren? Wer profitiert davon, wenn die Preise schwanken? Die großen Fonds! Die kleinen Leute zahlen den Preis! Und dann kommt noch diese 'yield-bearing'-Scheiße – das ist wie ein Zins-Schneeballsystem mit Smart Contracts! Wer glaubt, das hält? Wer hat noch ein bisschen Verstand?!

Erwin Vallespin

Was ist Stabilität eigentlich? Wenn ein Preis immer bei 1,00 bleibt, ist das dann wirklich Stabilität? Oder ist das nur eine Illusion, die wir uns selbst erzählen, weil wir Angst haben, dass alles zusammenbricht? Die Stablecoins sind wie ein Spiegel: Sie zeigen uns nicht, was wirklich wertvoll ist – sie zeigen uns, was wir bereit sind zu glauben. Und wenn der Glaube bricht, bricht auch der Preis. Vielleicht ist das nicht ein Systemfehler. Vielleicht ist das menschlich.

Christian Suter

Ich möchte hiermit eine konstruktive Perspektive einbringen: Die derzeitige Mikrostruktur der Stablecoins ist ein kritisches Element der digitalen Finanzinfrastruktur. Es ist unerlässlich, dass regulatorische Rahmenbedingungen entwickelt werden, die Transparenz, Liquiditätsreserven und Zugang zum Primärmarkt standardisieren. Die Etablierung einer öffentlichen, nicht-diskriminierenden Arbitrage-Mechanik könnte das System nachhaltig stabilisieren. Ich empfehle eine internationale Koordination unter BIP- und FSB-Leitlinien, um systemische Risiken zu minimieren.

Lutz Herzog

Na klar, USDC ist 'sicher' – weil die Fed es sagt. Aber wer sagt, dass die US-Staatsanleihen nicht auch nur Papier sind? Wer sagt, dass die Fed nicht alles manipuliert? Die ganze Welt ist ein Betrug. Tether hat vielleicht schlechte Reserven, aber wenigstens macht es was – während USDC nur auf Washingtons Gnaden lebt. Und die 'Experten' hier? Die arbeiten alle für die Banken. Sie wollen euch glauben machen, dass alles okay ist, damit ihr weiter eure Dollars reinsteckt – während sie die echte Macht haben. Der Crash kommt. Und dann werdet ihr sehen, dass keiner von euch wirklich etwas versteht.

Helga Goldschmidt

Die Antwort von Birgit ist wirklich gut. Ich hab auch gemerkt, dass viele Leute USDC als 'sicher' sehen, aber nicht wissen, warum. Es ist nicht nur der Name – es ist die Transparenz. Und das sollte Standard sein. Kein Geheimkram mehr.